Investment-Watchlist und Markt-Screening

Eine detaillierte Analyse zur Erstellung einer Investment-Watchlist und effektiven Markt-Screening-Methoden mit verschiedenen Trading-Plattformen.

Investment-Watchlist und Markt-Screening

ACHTUNG: Ich schreibe diesen Trading-Rückblick nur für mich privat. Es ist kein Angebot, Aufforderung zum Handeln oder ein Verkaufs-Setup hier abgebildet. Ich versuche nur für mich die Woche aufzuarbeiten und gleichzeitig einen neuen Blick nach vorne zu wagen. Alle Betrachtungen stellen nur eine persönliche Meinung und Moment-Aufnahme dar. Ich beabsichtige hiermit keinen monetären Börsenbrief. Es geht nur darum mich selbst zu ordnen.

Ich bin immer noch auf der Suche nach einer optimalen Lösung für mich, um ein effektives Markt-Screening durchzuführen mit verlässlichen Zahlen, Nutzung von Markt-Potentialen, Einwertung von Renditestärke, Finanzstärke des Unternehmens und Beta-Faktoren.

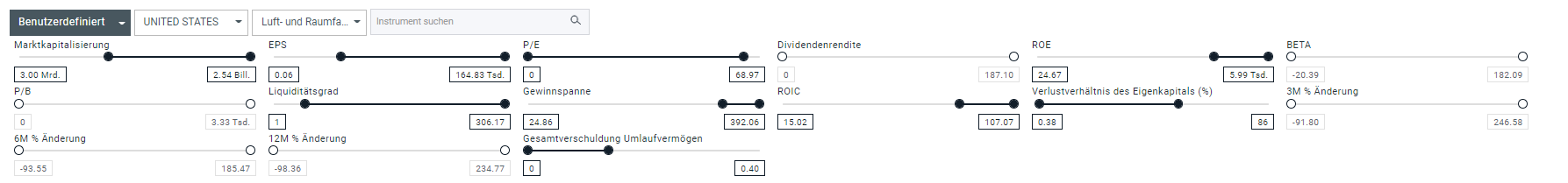

In XTB selbst gibt es auch einen geeigneten Filter-Bereich:

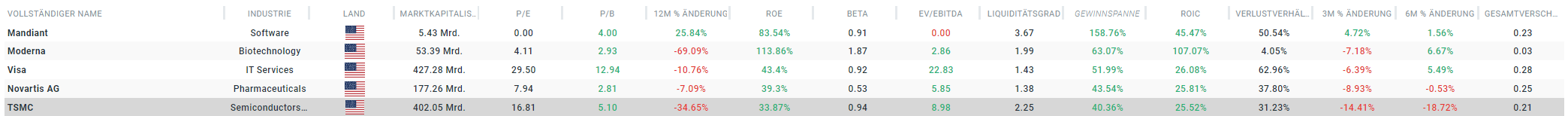

d.h. konkret:

- >3 Mrd Marktkapitalisierung

- Markt: USA

- Branchen: Außer Bergbau und Öl/Gas

- Gesamtverschuldung Umlaufvermögen < 0.4

- ROIC >15

- Verlustverhältnis des Eigenkapitals <86%

- Liquiditätsgrad > 1

- Gewinnspanne >25%

Um weiter einzuschränken, können dann direkt P/E oder P/B-Filter genutzt werden bzw. Beta-Faktoren, um sich etwas von der 1:1 Entwicklung des Marktes zu entkoppeln.

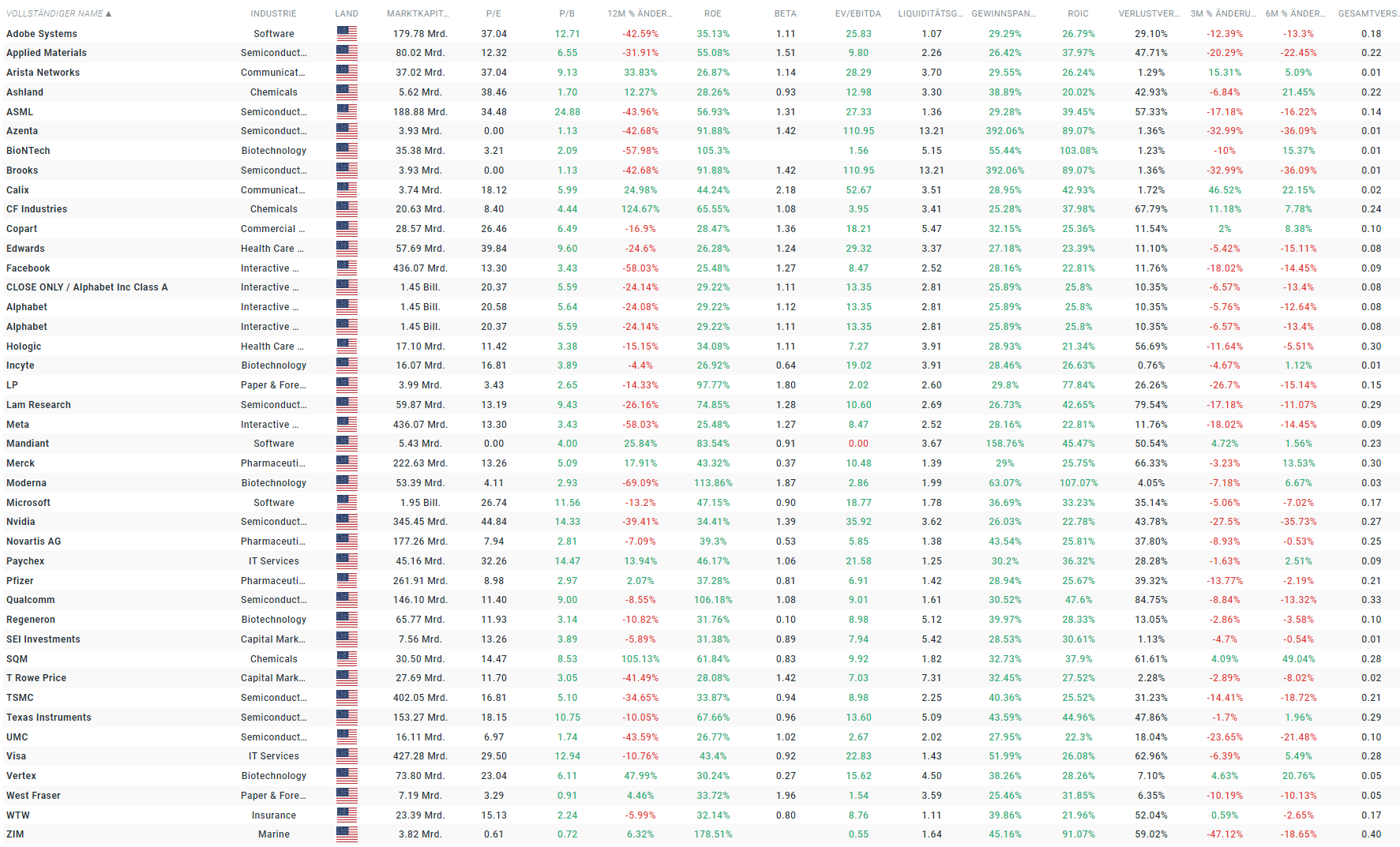

Wenn ich den Filter in dieser Form leicht “anziehe” und die Gewinnspanne bei >25% starten lassen, dann ergibt sich eine Liste die so stark den bisherigen Watchlisten-Filtern über Marktscreener ähnelt. Ich habe mir entsprechende Watchlisten in XTB angelegt.

Nehme ich bei gleichem Filter weltweit und exkludiere die USA, erhalte ich folgende Liste. Keines der Titel nehme ich allerdings zusätzlich auf die Watchliste. AML, Novartis etc. sind ja zuvor auch durch Listing in den USA aufgenommen.

Vorläufige Investment-Watchliste

Damit besteht meine vorläufige Investment-Watchliste aus folgenden Titeln:

bzw. die verkürzte Liste auf Basis der gefilterten Bedingungen d.h. insb. den sehr starken Gewinnspannen und Margen-Werten: Jetzt ist nur noch die Frage, wie ich wirklich mit diesen Investitionswerten umgehe. **Mein aktuelles Ziel-Setup ist es die Titel schrittweise in geeigneten Marktphasen einzusammeln** und jeweils dennoch eng abzusichern mit Stopp-Kursen. Ideal sind Einstiege, die dann auch mehrere Monate die Position begleiten.Die gedankliche Trennung zwischen Investitions-Entscheidungen und das Ausnutzen kurzfristiger Schwankungen stehen mir hier noch im Wege.

Vielleicht muss ich doch noch die Positionen auf einem separaten Konto bei XTB ziehen :)

Problem der Vergleichbarkeit von Fundamentaldaten

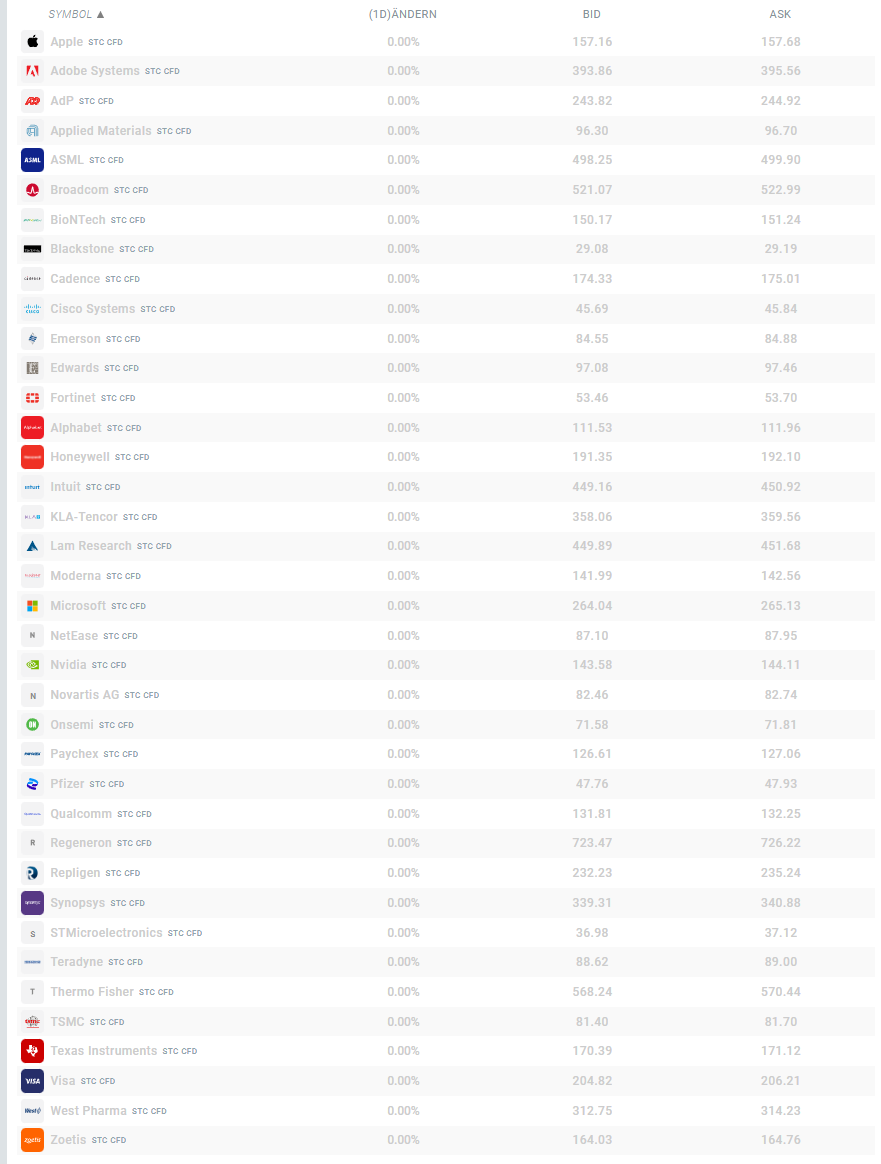

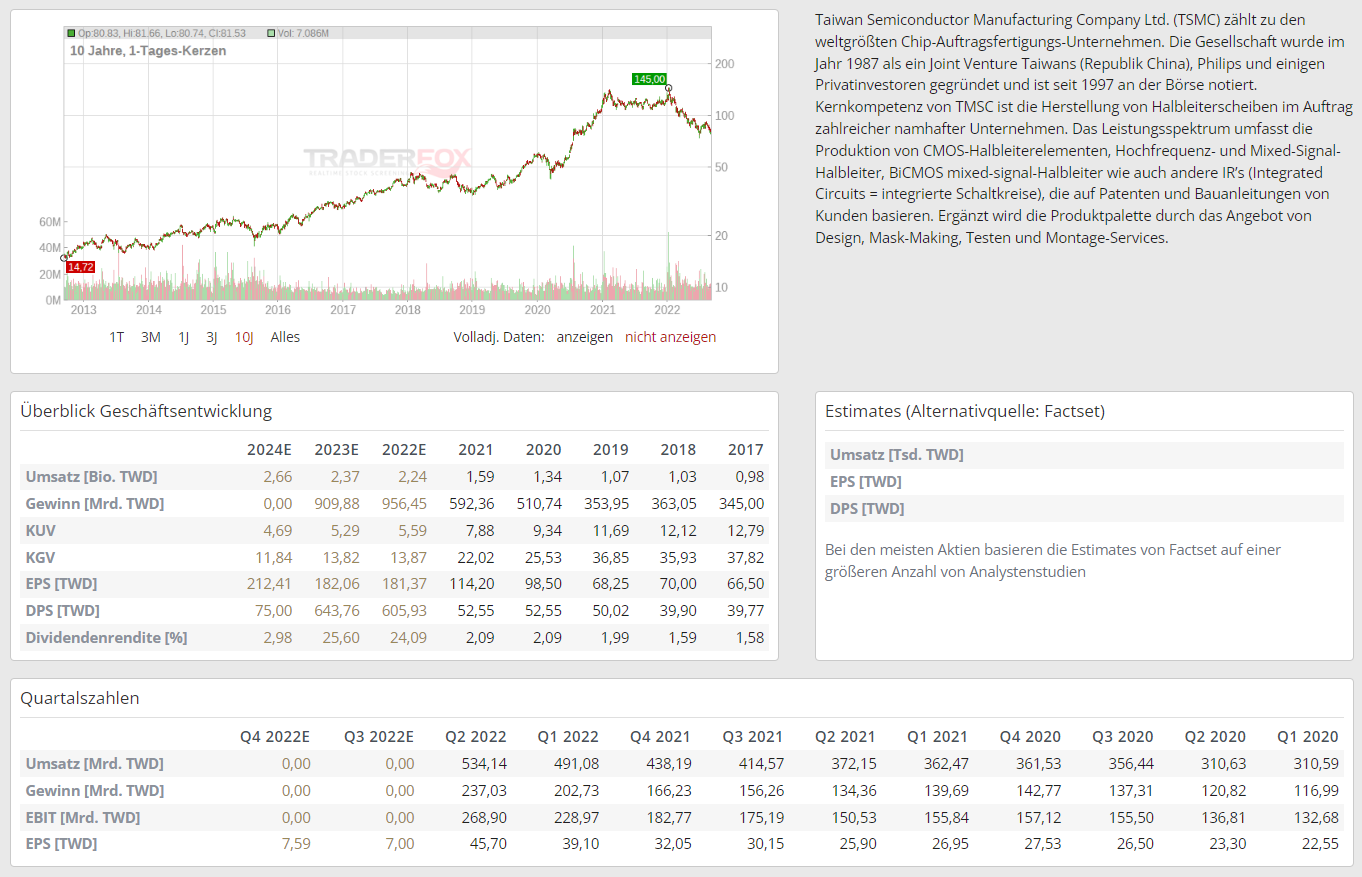

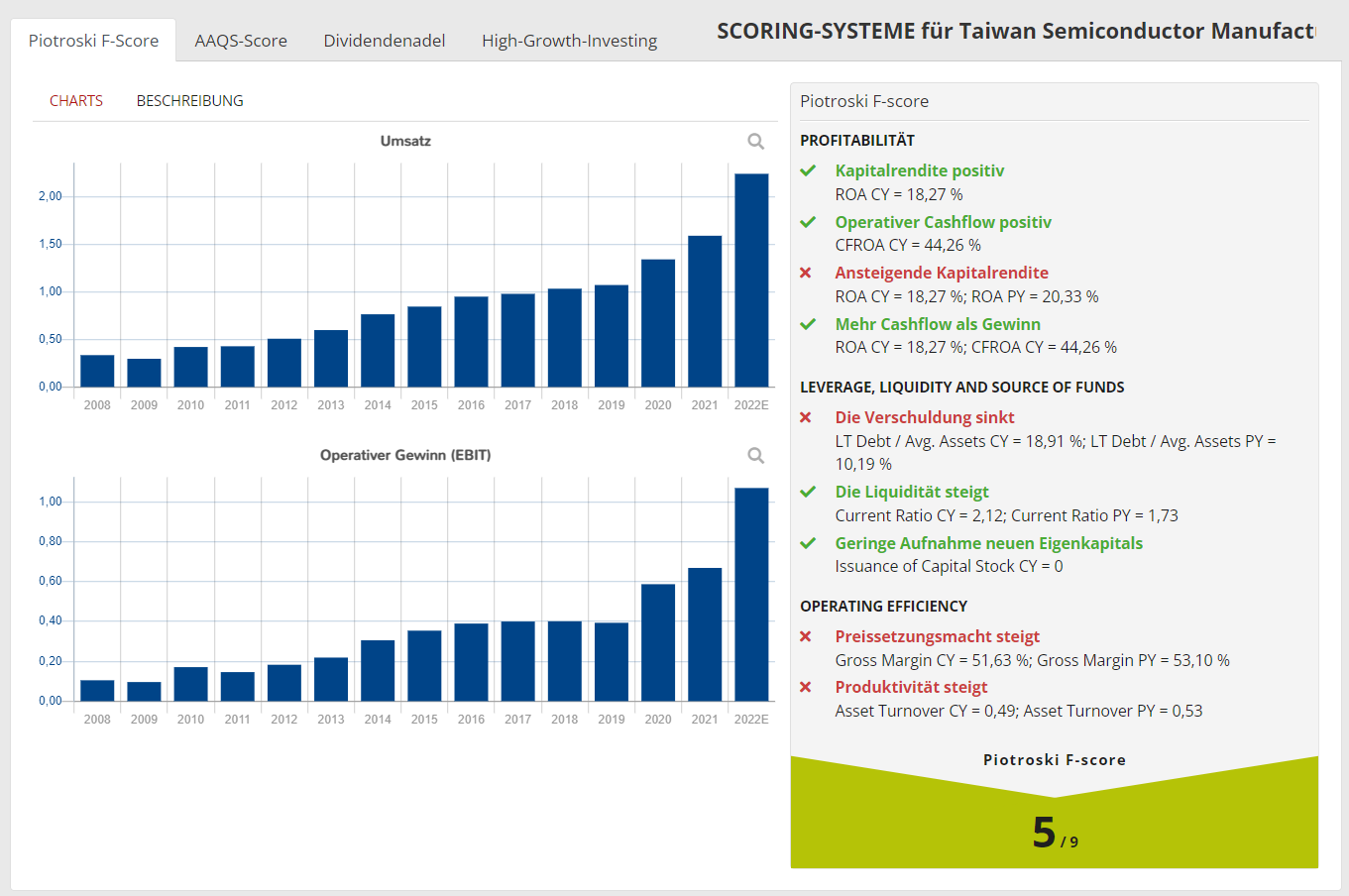

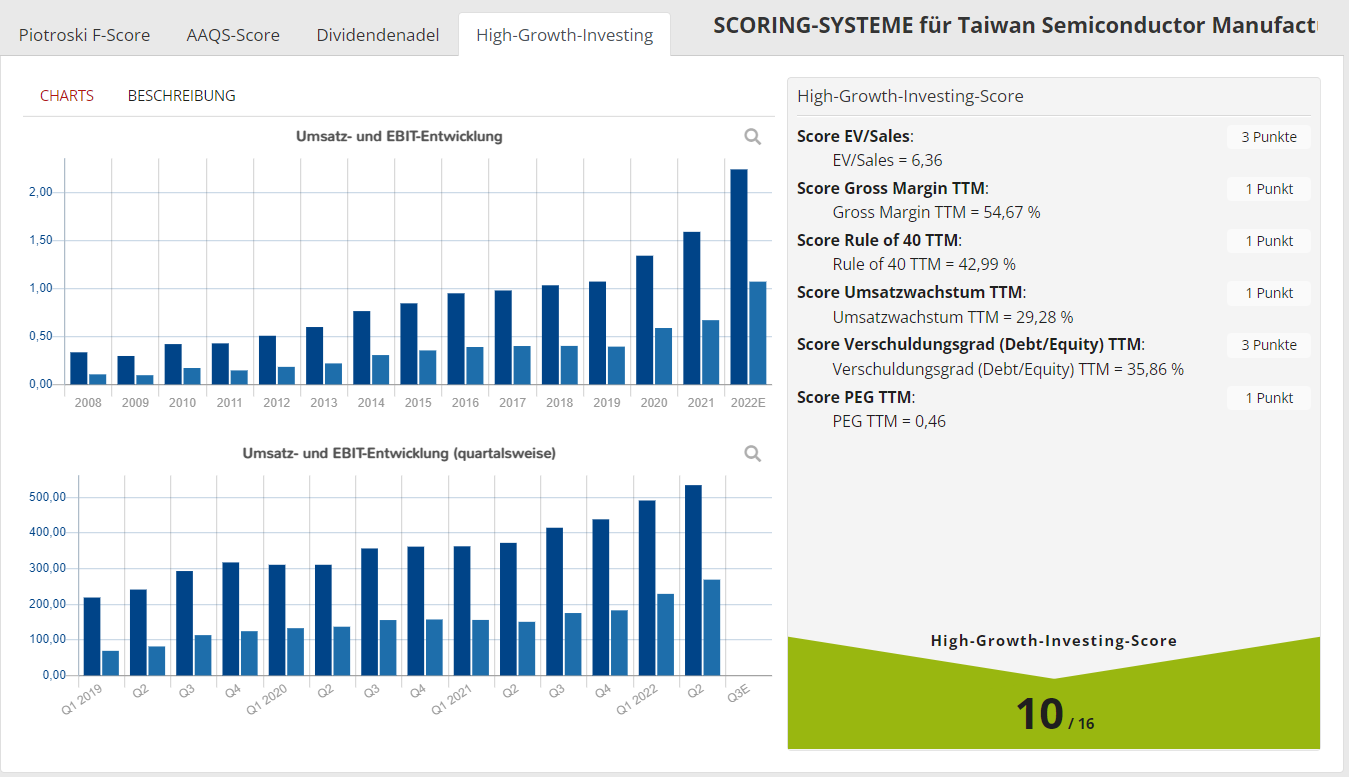

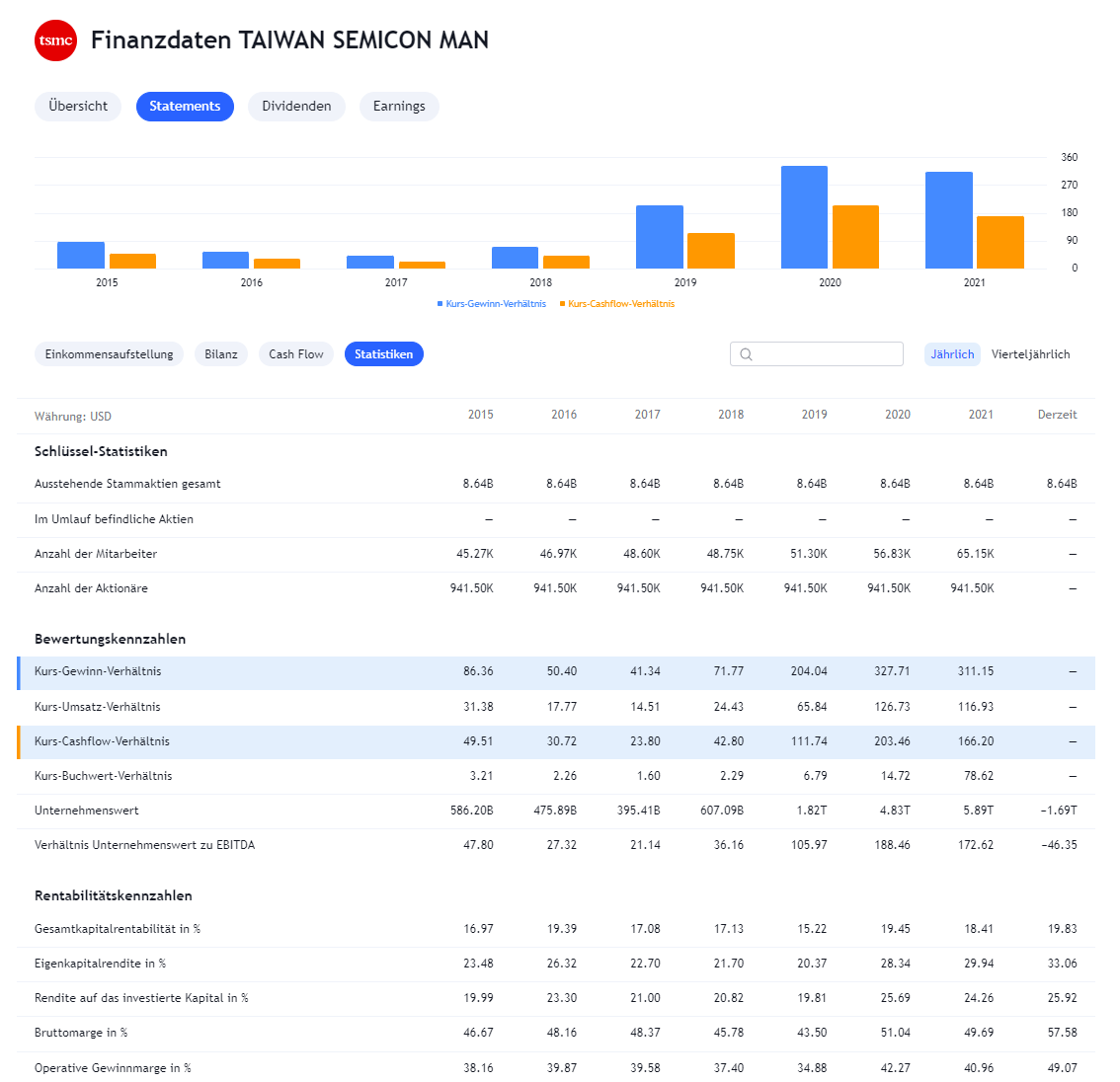

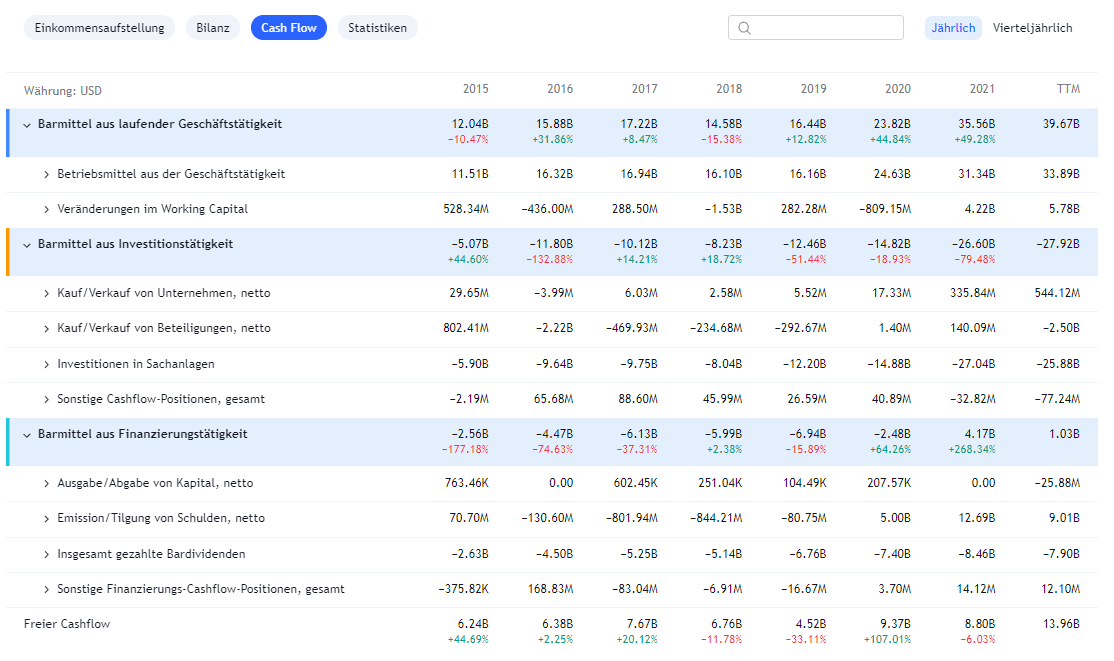

Stichprobe TSMC: XTB-Daten

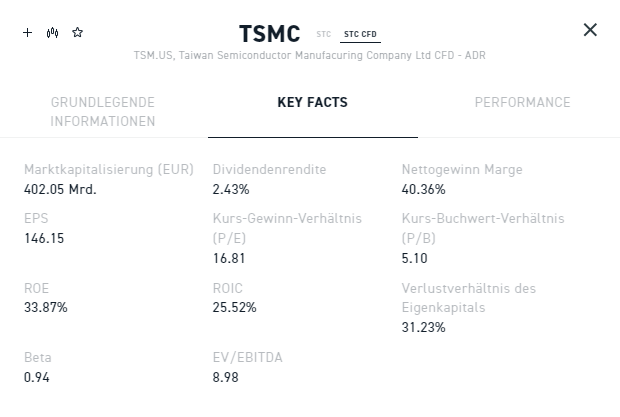

Die in XTB gezeigten Daten sind:

Mit dem XTB-Chartbild und dem letzten Kurs von 81.4$

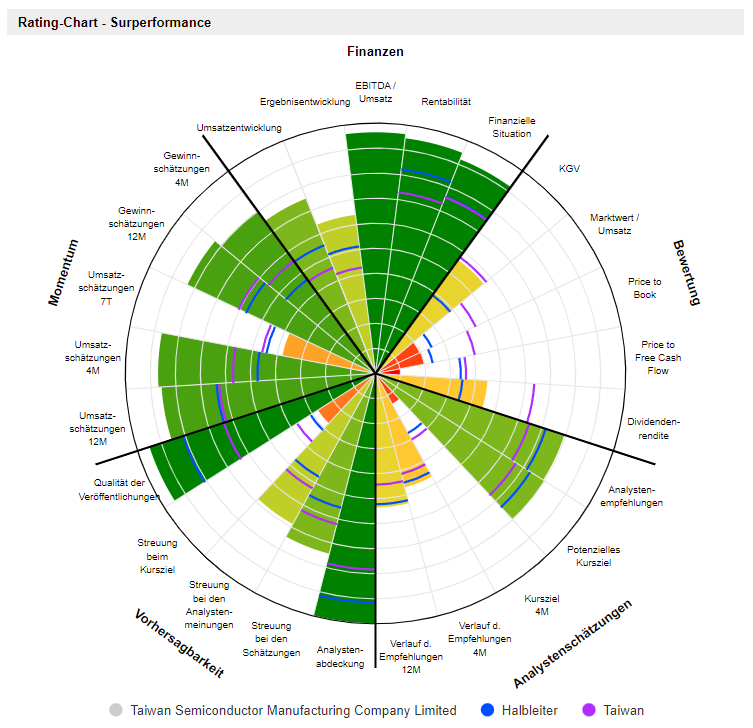

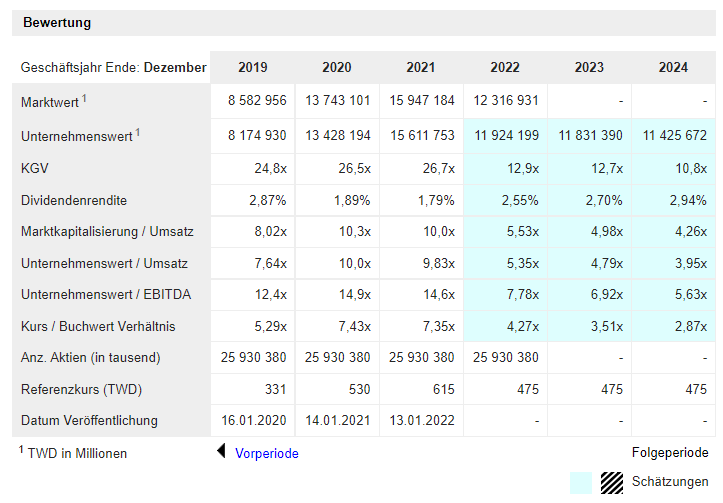

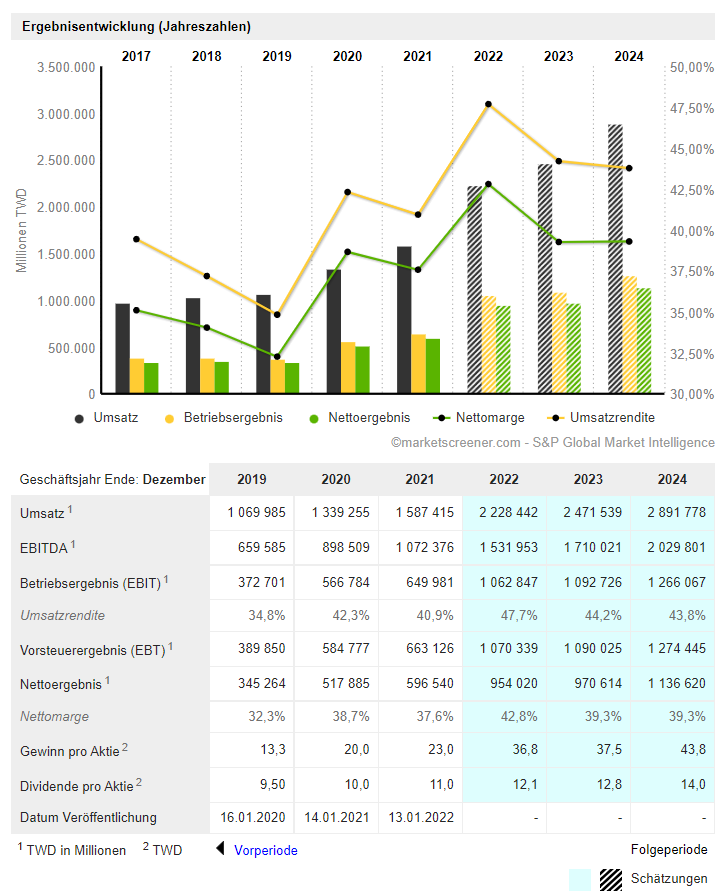

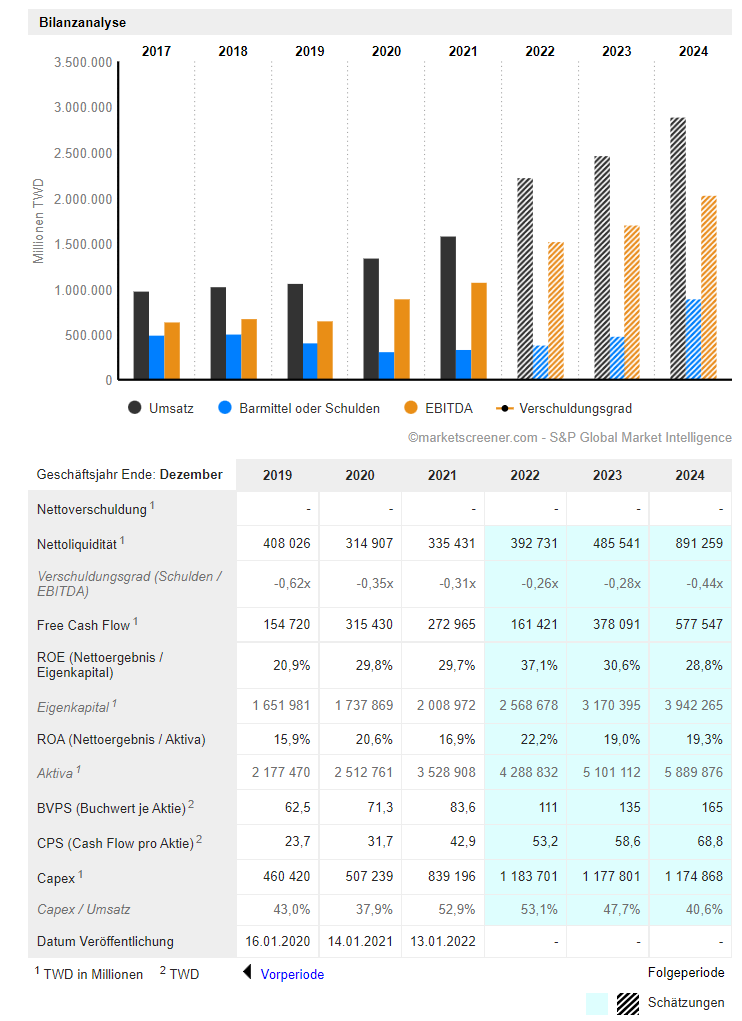

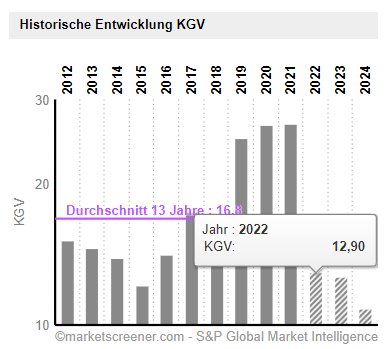

Die Daten aus der Detail-Tabelle:Stichprobe TSMC: Market-Screener-Daten

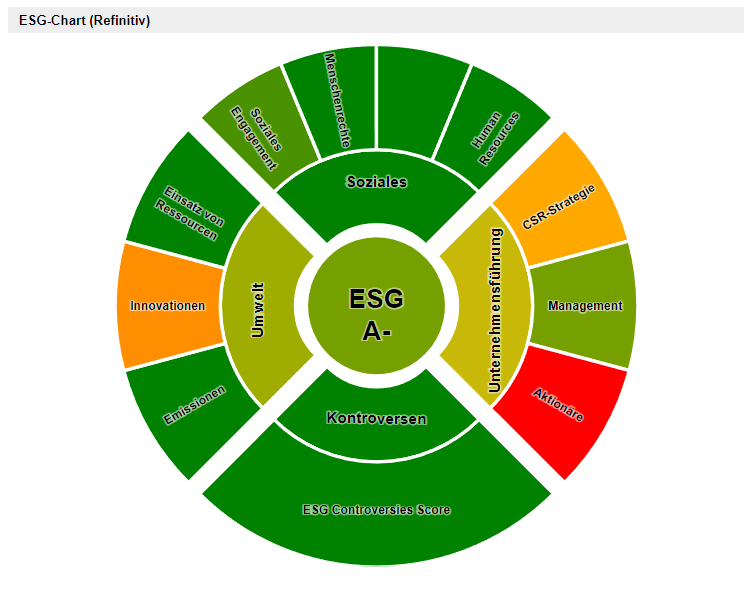

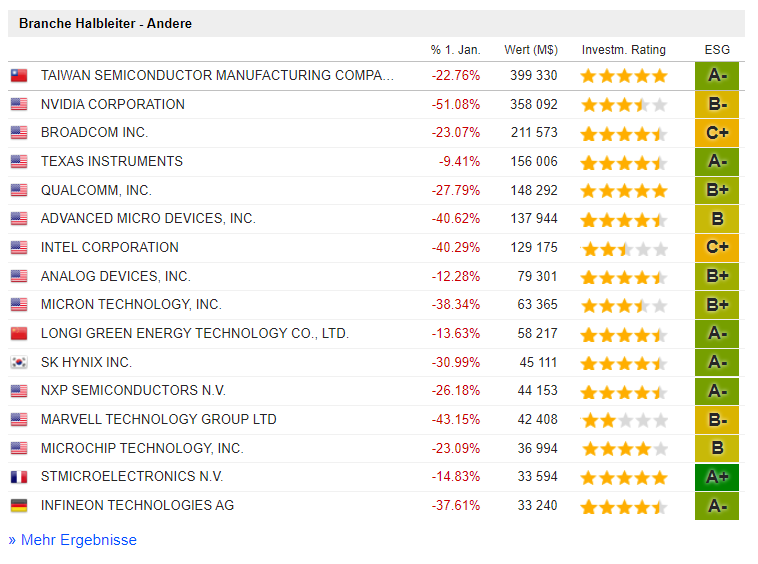

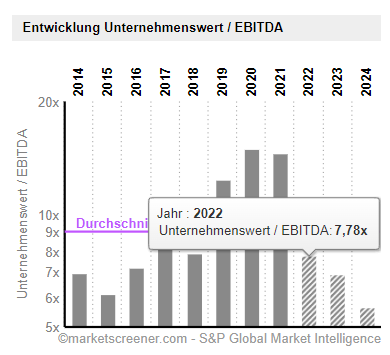

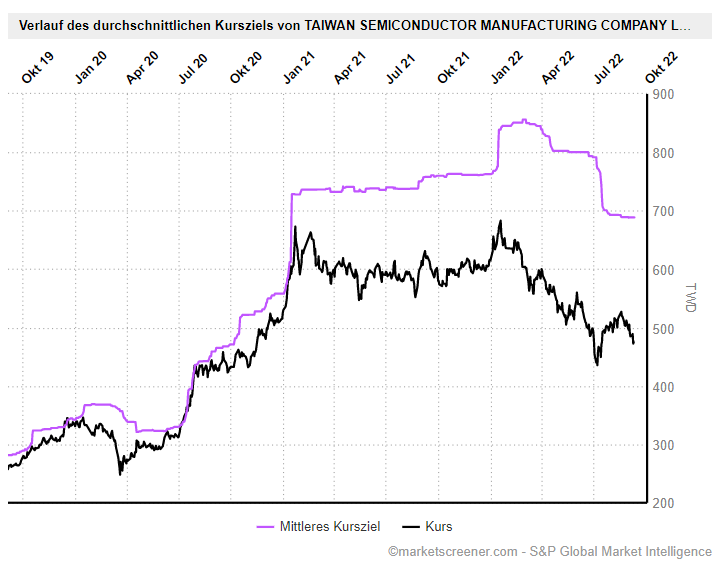

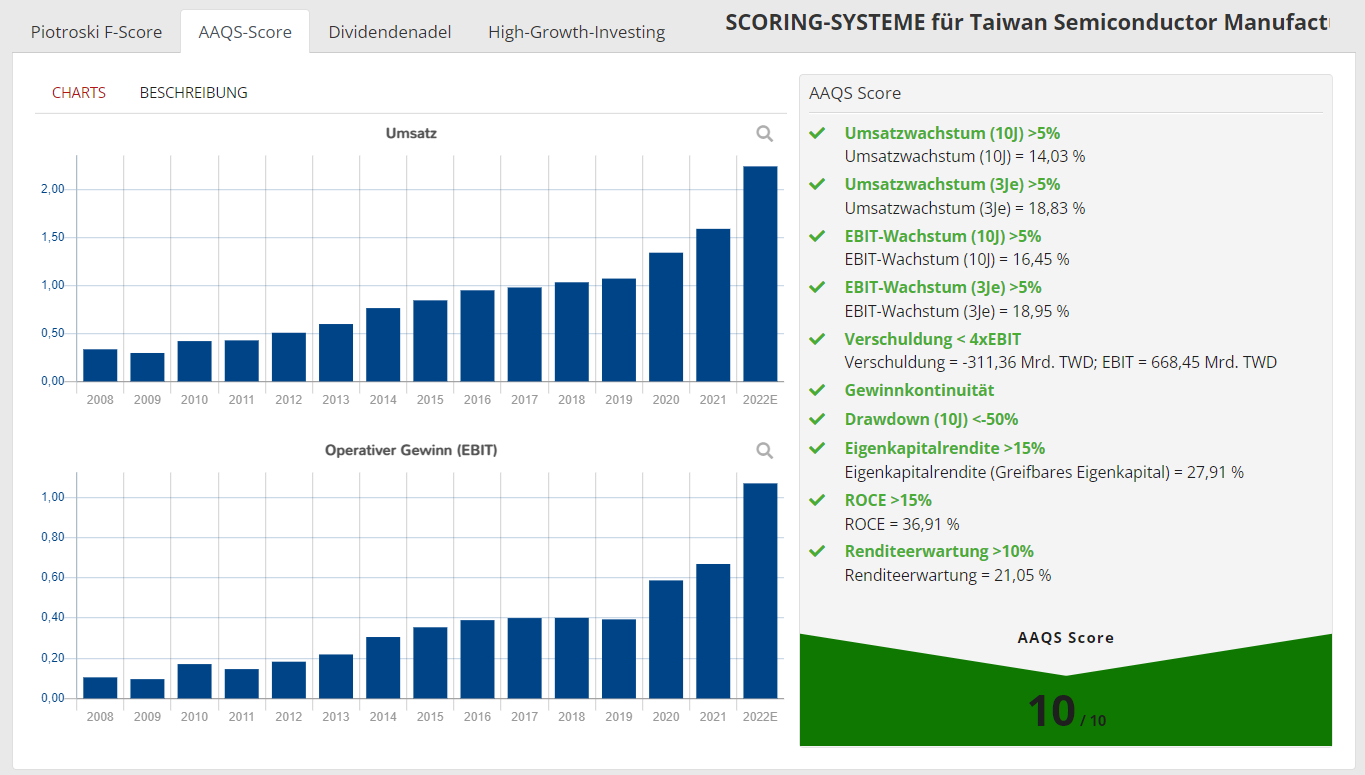

#### Stichprobe TSMC: Traderfox #### Stichprobe TSMC: TradingView #### Stichprobe TSMC: Im VergleichDer Datenumfang ist allein für diesen Stichprobenwert beachtlich von den verschiedenen Anbietern aus meiner Sicht. Die Betrachtung ist auch nicht vollständig und ohnehin keine saubere empirische Studie. Es ist nur eine Moment-Aufnahme, um das Setup für mich persönlich besser zu verstehen und einordnen zu können. Der TSMC-Titel ist besonders, da er im Normalfall in TWD als Währung abgerechnet wird.

Stichprobe ZOETIS: Im Vergleich

Hier nochmals eine zweite Stichprobe:

Stichproben Fazit

Wenn man jedoch allein nur das Minimal-Daten-Set von XTB als Maßstab nutzt, dann ergibt sich dennoch ein zunächst unklares Bild. Wobei ich die mit ![]() gekennzeichneten Daten für ungültig einstufen würde.

gekennzeichneten Daten für ungültig einstufen würde.

Damit ist in den Stichproben Traderfox für mich zu umständlich bzw. ungenau.

Für mich erscheinen die Werte in $ abgerechnet in XTB plausibel, wobei hier scheinbar Prognosewerte für 2022 verwendet werden. Vor allem sind es relevante Kern-Kennzahlen, die ohne viel Tamtam verwendet werden können bzw. im XTB-Broker-Setup enthalten sind.

In der Konsequenz werde ich in der Kombination von Market-Screener inkl. der vielen genauen Detail-Analysen und XTB als Basis-Setup weiterarbeiten. Durch die enge Verzahnung direkt als Trading-Tool sollte es sehr gut passen. Market-Screener erlaubt mir vor allem eine enge Verzahnung mit Nachrichten, Analysen und Analysten-Bewertungen für die relevanten Watchlisten-Titel. Auch die Konsens-Prognosen sind interessant, wenn diese (noch) deutlich vom aktuellen Kurs abweichen.

TradingView ist eine gute Ergänzung und erscheint valide in den Scans. Durch die vorhandene aber unspezifische Sicht auf Nachrichten kann es MarketScreener aber nicht ersetzen insb. durch die fehlenden ergänzenden qualitativen Analysen. TradingView ist als Tool jedoch ohnehin gesetzt für das Auto-Trading und der XTB-Schnittstelle.

CRV-Betrachtungen

Heute ist der Tag, an dem ich weiter etwas herumspiele mit verschiedenen fundamentalen Ansätzen. Betrachtet man die durchschnittlichen Kursziele der hoch profitablen und finanzstarken Unternehmen, dann ergeben sich folgende Chartbilder als Momentaufnahme. Die Zielkurse der Analysten könnten dann auch die ersten Target-Points sein.

CRV-Einzelbetrachtungen

Treibt man das Spiel jetzt etwas weiter und nutzt die bisherigen Überlegungen, könnte ich folgendes versuchen:

- 1% des Trading-Kapitals d.h. 18T€ als Risiko-Größe

- Ziehen des Stopps auf Basis der Chartmarken und des Target-Preis auf Basis des durchschnittlichen Zielkurses (MarketScreener)

- CRV-Setups nur mit mind. >2

- Warten auf Kauf-Signal des Trend-Indikators

CRV-Beispiel Zoetis

Damit ergibt sich im Setup mittels CRV-Berechnungen für Zoetis eine Einstiegsgröße von 19 Stück, wenn ein Einstiegs-Signal vorliegen würde nur auf Basis von vorhandenen Risiko-Stopp-Linien und den abgeleiteten Target-Werten bei vorgegebenen Risiko-Limit.